他人から財産の贈与を受けると、贈与税がかかる場合とかからない場合があります。

贈与税がかかる場合には、贈与を受けた年の翌年に申告や納税の手続きをしなければなりません。

申告漏れを起こさないためにも、一体いくらの贈与から贈与税がかかるのか、正しく理解しておくことが大切です。

今回は、贈与税の仕組みについて、計算方法と贈与税が軽減される特例制度について解説します。

贈与税とは

贈与税とは、個人から財産をもらったときにかかる税金です。

贈与税がかかる場合には、贈与を受けた年の翌年の2月1日~3月15日の間に、申告や納税の手続きをしなければなりません。

「贈与税はいくらからかかるのか?」を理解するには、贈与税の計算方法を理解する必要がありますが、そもそも贈与税の計算方法には次の2種類があります。

- 暦年課税

- 相続時精算課税

暦年課税

暦年課税とは、1月1日から12月31日までの1年間に受けた贈与の額をもとに、贈与税を計算する課税方法です。

次に説明する相続時精算課税を適用するには事前に手続きが必要で、この手続きをしていなければ、暦年課税が適用されます。

相続時精算課税

相続時精算課税制度とは、父母や祖父母などの直系尊属から贈与を受けた場合に、贈与額のうち2,500万円までは贈与税がかからない制度です。

相続時精算課税を適用して贈与した財産の価格は、贈与した方が亡くなって相続が発生した際に、相続財産の価格に加えられて相続税が計算されます。

相続時精算課税を利用できるのは以下の条件を満たす場合で、この課税制度を適用するためには、税務署で一定の手続きが必要です。

- 贈与をする人は60歳以上の父母または祖父母

- 贈与される人は20歳以上の子または孫

贈与税はいくらからかかる?

贈与税は、すべての贈与に対してかかるわけではありません。

贈与税はいくらからかかるのかというと、次の金額を超える財産を贈与されたときに課税されます。

- 暦年課税:110万円

- 相続時精算課税:2,500万円

なお、暦年課税で110万円を超えた部分にかかる税率は、贈与額が大きいほど税率も大きくなりますが、相続時精算課税では2,500万円を超える部分の税率は一律20%です。

贈与税がかかるケースと計算方法

つづいて、贈与税はどのような場合にかかるのか、贈与税がかかる場合とかからない場合について詳しく見ていきましょう。

また、多くの人には相続時精算課税ではなく暦年課税が適用されるので、暦年課税に基づく贈与税の計算方法についても解説します。

贈与税がかかるケース

たとえば次のようなケースでは贈与税がかかります。

- 基礎控除額「110万円」を超える贈与

- 借金の免除や時価より著しく低い価格での譲渡

- 保険料を負担していない保険金の受け取り

基礎控除額「110万円」を超える贈与

贈与税の計算方法はこのあとに詳しく解説しますが、暦年課税では、贈与額から基礎控除額110万円を引いてから税率をかけて計算します。

そのため、1年間に受けた贈与の額が110万円を超えると贈与税がかかり、翌年に申告や納税の手続きをしなければなりません。

借金の免除や時価より著しく低い価格での譲渡

財産を贈与される場合のほか、実質的に贈与と同じと見なされるケースでも贈与税がかかります。

たとえば、借金の免除や肩代わり、時価より著しく低い価格で財産を譲り受ける場合などは、贈与税の課税対象です。

これらのケースでは、借金の返済額分の金銭や時価との差額分の金銭の贈与を受けたことと同じであり、贈与と見なされる額を基準にして贈与税が課税されます。

保険料を負担していない保険金の受け取り

自分が保険料を負担していない保険金を受け取ると、実質的に贈与を受けたことと同じと見なされて、贈与税がかかる場合があります。

保険料負担者が亡くなって保険金を受け取る場合は相続税がかかるので、贈与税がかかるのは、保険金を受け取ったときに保険料負担者が生きている場合です。

保険金を受け取ったとき、所得税・贈与税・相続税のいずれの税金の対象になるかは、ケースによって異なるので注意しましょう。

贈与税がかからないケース

たとえば次のようなケースでは贈与税はかかりません。

- 生活費や教育費などの非課税財産の贈与

- 贈与税の特例制度を利用した贈与

生活費や教育費などの非課税財産の贈与

贈与する財産の中には、贈与税という税金を課すことに馴染まない性質の財産があります。

たとえば、生活費や教育費はその人にとって欠かせないものであり、税金を徴収するべきではありません。

そのため、一定の財産については法律で贈与税を課さないことになっています。

贈与税の非課税財産には、たとえば次のような財産が該当し、これらの財産の贈与を受けた場合には贈与税はかかりません。

- 夫婦や親子、兄弟姉妹などの扶養義務者から生活費や教育費に充てるために取得した財産で、通常必要と認められるもの

- 宗教、慈善、学術その他公益を目的とする事業を行う一定の者が取得した財産で、その公益を目的とする事業に使われることが確実なもの

- 奨学金の支給を目的とする特定公益信託や財務大臣の指定した特定公益信託から交付される金品で一定の要件に当てはまるもの

- 地方公共団体の条例によって、精神や身体に障害のある人又はその人を扶養する人が心身障害者共済制度に基づいて支給される給付金を受ける権利

- 個人から受ける香典、花輪代、年末年始の贈答、祝物又は見舞いなどのための金品で、社会通念上相当と認められるもの

贈与税の特例制度を利用した贈与

高額な贈与を行う場合でも、特定の目的のために行う贈与については、基礎控除額110万円よりも大きな金額が非課税になる特例制度が設けられています。

- 贈与税の配偶者控除の特例制度

- 住宅取得等資金の贈与の非課税制度

- 教育資金の一括贈与の非課税制度

- 結婚・子育て資金の一括贈与の非課税制度

特例制度を利用できる人の条件はそれぞれの制度で細かく決まっているので、のちほど詳しく解説します。

贈与税の計算方法

贈与税の計算式は次のとおりです。

- 贈与税額 =(1年間に贈与された財産の価格-基礎控除額110万円)× 税率-控除額

贈与された財産が「一般贈与財産」であれば一般税率が、「特例贈与財産」であれば特例税率が適用されます。

- 一般贈与財産:特例贈与財産に該当しない財産

- 特例贈与財産:父母や祖父母などの直系尊属から、その年の1月1日時点で20歳以上の子や孫などの直系卑属に贈与した財産

そのため、特例贈与財産とは、血のつながりのある父母や祖父母から子や孫へ贈与するようなケースが該当します。

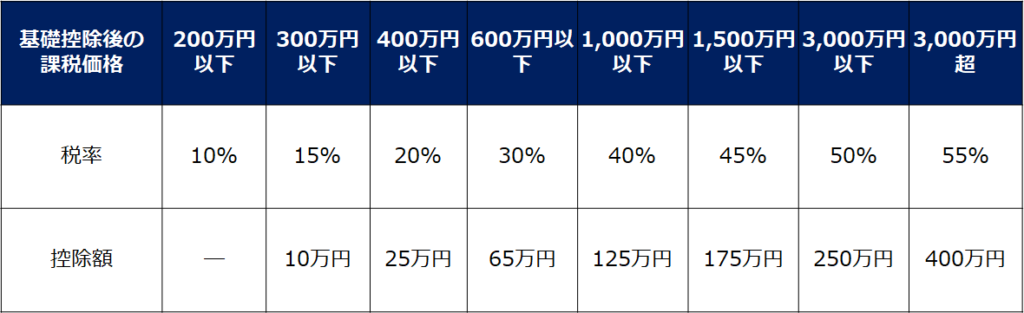

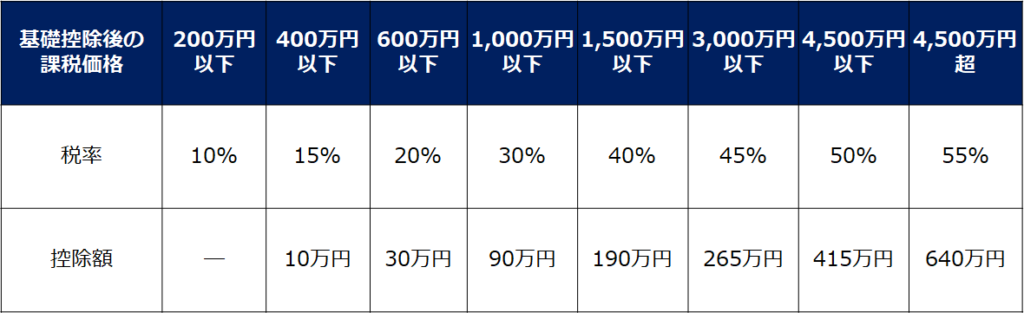

一般税率と特例税率はそれぞれ次のとおりです。

一般税率

特例税率

一般税率も特例税率も10パーセントから55パーセントの間で税率が設定されていますが、表の中の「基礎控除後の課税価格」や「控除額」が異なります。

一般贈与財産か特例贈与財産かによって税率が異なる場合があり、仮に贈与した金額が同じでも贈与税の税額や納税後に手元に残る金額が同じとは限りません。

血縁関係のある人の間で贈与を行った場合の特例税率の方が、そうでない人の間で贈与を行った場合の一般税率よりも相対的に安くなっています。

また、どの税率が適用されるのかは、贈与された財産の価格そのものではなく、「基礎控除額110万円を引いた後の金額」で判断するので間違えないように注意しましょう。

具体的な計算事例

500万円の贈与を受けたケースについて、実際に贈与税の金額を計算してみましょう(後述する非課税財産などには該当しないものとします)。

友人から500万円の贈与を受けて一般税率が適用されるケース

適用される一般税率は20パーセントなので、次のように計算できます。

- 贈与税額 =(500万円 - 基礎控除額110万円) × 20% - 控除額25万円 = 53万円

親から子へ500万円の贈与を行って特例税率が適用されるケース

適用される特例税率は15%なので、次のように計算できます。

- 贈与税額 =(500万円 - 基礎控除額110万円)× 15% - 控除額10万円 = 48.5万円

贈与税が非課税・減額になる特例制度

まとまった金額の財産の贈与を受ける場合でも、贈与税の特例制度を使えば税負担を軽減できる場合があります。

- 贈与税の配偶者控除の特例制度

- 住宅取得等資金の贈与の非課税制度

- 教育資金の一括贈与の非課税制度

- 結婚・子育て資金の一括贈与の非課税制度

贈与税の配偶者控除の特例制度

夫婦の間で、居住用不動産や居住用不動産の取得資金を贈与した場合、贈与税の基礎控除110万円のほかに最高2,000万円まで控除できます。

この特例制度を適用できるのは、夫婦の婚姻期間が20年を過ぎた後に行われた贈与です。

また、贈与を受けた年の翌年3月15日までに、贈与された居住用不動産または贈与を受けた金銭で取得した居住用不動産に受贈者が住み、その後も住み続ける見込みであることが条件になります。

最高2,000万円まで贈与税がかからずに済み、節税効果が大きいので、夫婦間で贈与を行う場合には特例制度の活用を検討してみると良いでしょう。

引用元:夫婦の間で居住用の不動産を贈与したときの配偶者控除(国税庁)

住宅取得等資金の贈与の非課税制度

自分が住む家の新築・取得・増改築などに充てるための資金を、直系尊属(父母や祖父母など)から贈与された場合、一定の要件を満たすと贈与額のうち一定額までは贈与税が非課税になります。

活用できるのは、平成27年1月1日から令和3年12月31日の期間に行われた贈与です。

非課税になる金額は贈与を受けた年や省エネ住宅かどうかによって異なりますが、最大で3,000万円が非課税になるケースもあります。

住宅取得用の資金ともなれば贈与額も多額になって税金も高くなりがちです。

大きな金額が非課税になる当制度を活用してみると良いでしょう。

引用元:直系尊属から住宅取得等資金の贈与を受けた場合の非課税(国税庁)

教育資金の一括贈与の非課税制度

30歳未満の方が教育資金に充てるために、直系尊属から一括贈与を受けた場合、贈与額のうち1,500万円までは贈与税が非課税になります。

活用できるのは平成25年4月1日から令和5年3月31日の期間に行われた贈与です。

入学費用や授業料などの学費としてまとまった金額を教育資金として贈与することは一般的によくあることです。

そのため、該当する場合には当制度を活用してみることをおすすめします。

引用元:直系尊属から教育資金の一括贈与を受けた場合の非課税(国税庁)

結婚・子育て資金の一括贈与の非課税制度

20歳以上50歳未満の方が結婚・子育て資金に充てるために直系尊属から一括贈与を受けた場合、贈与額のうち1,000万円(結婚に関する資金は300万円)までは贈与税が非課税になります。

活用できるのは平成27年4月1日から令和5年3月31日の期間に行われた贈与です。

先ほどお伝えした「住宅取得等資金」や「教育資金」の非課税制度に比べると、非課税になる金額は1,000万円までと少なくなっています。

ただ、結婚・子育て資金を贈与する際には当制度の活用を検討してみてください。

引用元:直系尊属から結婚・子育て資金の一括贈与を受けた場合の非課税(国税庁)

贈与税に関する注意点

贈与税の基礎控除をうまく活用すれば、税額を抑えることができて節税対策として役立ちます。

しかし、「基礎控除の範囲内だから贈与税がかからない」と思っていた場合でも、税金が課されてしまうケースがあるため注意が必要です。

財産の贈与を受けるときには、特に次の点に気を付けるようにしましょう。

- 贈与税の基礎控除が受けられない場合がある

- 相続開始前3年以内の贈与は相続税の課税対象

- 贈与税の未申告は罰則の対象

贈与税の基礎控除が受けられない場合がある

「贈与税の基礎控除が受けられる」と思っていたのに受けられずに税負担が増えてしまうケースとして、特に次2つのケースに注意が必要です。

- 贈与自体が税務署に否認されるケース

- 連年贈与として課税されるケース

1. 贈与自体が税務署に否認されるケース

例えば、親が子供名義の銀行口座を作り、子供の将来を考えてお金を積み立てていたとしましょう。

親が亡くなって相続が開始したとき、子供の立場からすれば銀行口座内のお金は「親が自分のために積み立ててくれたお金であり自分に対して贈与したもの」と考えるかもしれません。

しかし、多くの場合税務署はこの考え方を認めてくれません。

親が管理していた以上は親のお金であり、親の資産として相続財産の一つと見なされてしまいます。

生前に親が子どもに贈与したとは認められず、贈与自体が税務署に否認されてしまうということです。

そもそも贈与とは、贈与する側・贈与される側の双方が合意して成立するものであり、贈与した資産を贈与された側が自由に使える状態にあってこそ贈与と言えます。

名義だけが子供になっていて、実質的に親が管理している状態では贈与とは言えません。

贈与自体が否認されて贈与税の基礎控除が受けられないことがないように、贈与をする際には贈与契約書を作成するなど贈与の証拠をしっかりと残しておくようにしましょう。

2. 連年贈与として課税されるケース

例えば、1,000万円を贈与したいと考えて10年に分けて毎年100万円ずつ贈与したとします。

毎年の贈与額は基礎控除額110万円の範囲内なので、贈与税がかからないと考える人もいるはずです。

しかし、この場合には税務署から指摘を受けて贈与税が課されてしまうことがあります。

そもそも、1,000万円を贈与する意思があるのであれば、1,000万円という金額を課税対象と考えるべきです。

単に数年に分けただけで贈与税の税額が変わってしまうのはおかしな話というわけです。

そのため、単に数年に分けて贈与しただけの連年贈与と見なされてしまうと、贈与した合計金額に対して一括して贈与税が計算されることになります。

一般税率が適用されるケースであれば、1,000万円の贈与に対する贈与税の金額は次のとおりです。

- 贈与税額 =(1,000万円 - 基礎控除額110万円)× 40% - 控除額125万円 = 231万円

毎年しっかりと贈与契約書を作成しておくなど、各年に独立した贈与であり連年贈与ではないことを示せるようにしておきましょう。

相続開始前3年以内の贈与は相続税の課税対象

ある方が亡くなった場合、亡くなって相続が開始される3年以内に行われた贈与に関しては、相続税の課税対象となります。

例えば、自分の死期を悟った方が亡くなる直前に財産を贈与して相続財産を減らしても、相続税の回避にはならないということです。

相続税の負担を避けるために生前に贈与をしたり、贈与税の基礎控除を活用して非課税にしようと考えたりする方がいますが、亡くなる直前の贈与は必ずしも税負担の軽減にはつながりません。

贈与税の未申告は罰則の対象

「贈与税はいくらからかかるのだろう?」と疑問に思う方というのは、そもそも贈与税を払うべきケースが何なのかを考えていて、税金について真面目に考えている人だと言えるでしょう。

その一方で、「そもそも贈与したこと自体が税務署に知られなければ税金を払わずに済む」と考えてしまう人も残念ながらいます。

しかし、納税義務から簡単に逃れられるほど世の中そう甘くはありません。

贈与をした時点では税務署に指摘を受けないケースでも、ある方が亡くなって相続が開始すると、税務署が過去のお金の流れも含めてしっかりと調査をしてきます。

このときに、過去の贈与まで含めて税務署が気づいて指摘してくることが多いのです。

そして、贈与財産の価格に基づいて計算した贈与税額だけでなく、さまざまな罰金も科される可能性が高いため重い負担になります。

罰金を科されるリスクを犯す意味はまったくないので、贈与税の申告や納税は適切に行うことが大切です。

まとめ

贈与税はすべての贈与にかかるわけではありません。

また、いくらからかかるのかということで言えば「贈与税の基礎控除額110万円を超える場合」ということになります。

そもそも、贈与税がかからない非課税財産や、贈与する資産の目的が決まっている場合に活用できる非課税制度もあるので、贈与税の仕組みをしっかりと理解しておくことが大切です。

贈与自体を税務署に否認されないかなど注意すべき点はありますが、贈与税の制度をうまく活用すれば大きな節税効果が得られます。

税金に関する知識を一つでも多く身につけておけば普段の生活でも役立つので、そうぞくドットコムで掲載している他の記事もぜひ参考にしてみてくださいね。

なお、上記の文章は令和3年(2021年)4月1日現在の法令に基づいています。